Розподіл прибутків підприємства.

Підприємство С з обсягом активу 500 тис. грн. і 750-тисячним оборотом знаходиться на шляху до зрілості. Оборот росте на 25% щорічно, комерційний марж стабілізувався приблизно на рівні 12%, коефіцієнт трансформації підтримується на рівні 1,5.

Підприємство ДО має обсяг активу 100 млн. грн. і річний оборот 160 млн. грн. Оборот росте на 10% у рік, комерційний марж складає 9%, коефіцієнт трансформації - 1,6.

Відповімо на запитання: у якому ступені в кожного з цих підприємств необхідний приріст активів покривається наробленим нетто результатом експлуатації інвестицій? При цьому під нетто результатом експлуатації інвестицій (НРЕІ) будемо розуміти показник, що укладається із суми балансового прибутку і відсотків за кредит, віднесених на собівартість.

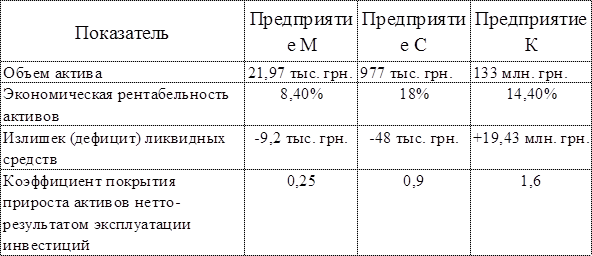

Таблиця 1.

Покажемо, як отримані ці цифри, користуючи даними підприємства С, а потім дамо коментар до таблице1.

Новий обсяг активу отриманий на основі однієї з модифікацій широко застосовуваного у фінансовому плануванні і прогнозуванні методу: при незмінній структурі пасиву (а ми використовували саме таке допущення) темпи приросту обороту застосовні до темпів приросту обсягу балансу. Таким чином, обсяг активу підприємства С, збільшуючись на 25% у рік, зростає за трьох року з 500 тис. грн. до 977 тис. грн2.

Рівень економічної рентабельності активів отриманий перемножуванням комерційного моржу і коефіцієнта трансформації: 12% ( 1,5 = 18%.

Для одержання суми дефіциту (надлишку) ліквідності необхідно спочатку обчислити сумарний НРЭИ за трьох року, а потім порівняти з ним суму приросту обсягу активу. Для розрахунку НРЭИ використана формула комерційного моржу (КМ):

КМ = НРЭИ : ОБОРОТ ( 100 ( НРЭИ = ОБОРОТ ( КМ : 100.

Таким чином, НРЭИ першого року складає 112,5 тис. грн., другого року 140,6 тис. грн., третього року - 175,8 тис. грн. У сумі це 429 тис. грн. Далі: (977 тис. грн. - 500 тис. грн.) - 429 тис. грн. = 48 тис. грн.

Коефіцієнт покриття приросту активів нетто результатом експлуатації інвестицій складає (429 тис. грн. : 477 тис. грн.) = 0,9.

Подані в таблиці дані свідчать про те, що:

· Підприємство М з найбільше бурхливими темпами приросту обороту протиставляє подвоєнню обсягу активів підвищену (завдяки високій швидкості оборотності засобів) економічну рентабельність активів. Але, не дивлячись на це, лише 25% приросту активів фінансуються за рахунок внутрішніх джерел. Дефіцит ліквідності на покриття потреб росту підприємства складає 75% потрібного приросту активу;

· Підприємство С протиставляє подвоєнню обсягу активів підтримка високої рентабельності (притім, що обидва її елементи - і комерційний марж, і коефіцієнт трансформації - мають дуже пристойні значення). Проте і цьому підприємству не вдасться досягти повного покриття необхідного приросту активів. Дефіцит складає 10%;

· Підприємство К з найменшими темпами приросту обороту, але з найбільше широким масштабом діяльності збільшує свої активи лише на одна третина і має більш скромний рівень рентабельності, чим підприємство С. Доки буде можливим підтримка 14,4%-ной рентабельності без серйозних структурних змін - це, звичайно, дуже складне питання. Але поки що підприємство утримує свої позиції, маючи надлишок ліквідності в 19,43 млн. грн., що із лихвою дозволяє покрити приріст активів.

Приклад 2.

Візьмемо підприємство ДО із приклада 1 і з рівним вже отриманий нами раніше коефіцієнт покриття приросту активів нетто результатом експлуатації інвестицій 1,6 із цим же коефіцієнтом, але розрахованим для 25%-ных темпів приросту обороту[13]

.

Найпростіші обчислення виявляють дефіцит ліквідності в сумі 26,7 млн. грн. замість старого надлишку в 19,43 млн. грн., а шуканий коефіцієнт знижується з 1,6 до 0,71 (комерційний марж - як і раніше 9%). Занадто швидкі для даного підприємства темпи росту обороту породили дефіцит ліквідних засобів замість їхнього надлишку. Якщо підприємство не збирається знижувати темпи нарощування обороту, то воно повинно зробити серйозні зміни своєї фінансової структури[14].

Ідея інтеУкраїниеренції (накладення) довгострокових і короткострокових цілей, феноменів і результатів діяльності підприємства підказуються самою логікою економічного процесу і реальної фінансової практики. Проте перейнятися цією ідеєю легко, а мистецтвом сполучити генеральну фінансову стратегію з оперативним керуванням фінансами підприємства володіють на перевірку не багато хТО. Більшість діє за принципом «крива виведе», і крива, дійсно виводить, але, на жаль, не завжди в потрібне місце. Втім, жарти убік. Задача і впрямь не з легких, тим більше, що кількісні параметри інтеУкраїниеренції недостатньо пророблені у фінансовому менеджменті. Але зараз спробуємо розібратися хоча б в основних питаннях, рухаючись по двох головних напрямках:

Подібні статті по економіці

Діагностика відновлення основних фондів підприємства

Одне

з чинних місць в управлінні матеріальними ресурсами займає процес відтворення

та вдосконалення основних фондів. Мета даної роботи розглянути форми

відтворення та вдосконалення осно ...

Економічна безпека підприємства та шляхи її підвищення (на прикладі TOB Острійківське)

На

сьогоднішній день, в умовах капіталізму, функціонують тисячі підприємств на

принципах повної відповідальності за свої дії. Останнім постійно необхідно

приймати важливі рішення, які с ...

Дослідження рівня життя населення

Дослідження рівня життя населення є завжди актуальною темою,

оскільки стосується безпосередньо основних пріоритетів суспільного розвитку

людської цивілізації.

Рівень життя населення я ...