Боргова безпека України в контексті світової фінансової кризи

надмірна довіра до регулюючих органів та інвесторів до висновків рейтингових агентств;

наявність значної асиметричності інформації;

неадекватна система ризик менеджменту та свідомі маніпуляції топ-менеджменту.

Боргова криза, що охопила країни Європейського Союзу, здійснює значний негативний вплив на темпи розвитку національних економік та банківського сектору ЄС. Упродовж 2008-2010 років відбувся дефолт по борговим зобов’язанням у таких розвинутих європейських країнах як Греція та Ірландія, а у 2011 році за допомогою до Міжнародного валютного фонду та ЄС звернулася Португалія, якій надали пакет фінансової допомоги у розмірі 78 мільярдів євро. У січні 2012 року рейтингове агентство “Standard & Poor’s” понизило рейтинги Франції та Австрії та повторно знизило рейтинги Іспанії, Італії і п’яти інших членів країн ЄС, залишивши рейтинги Фінляндії, ФРН, Люксембургу та Нідерландів на попередньому рівні.

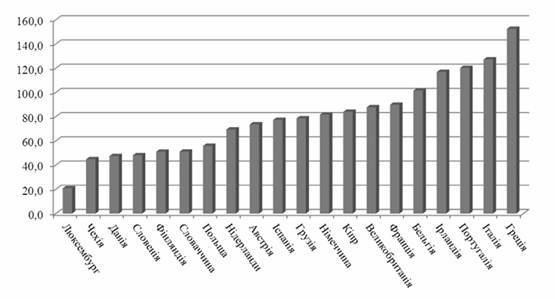

Станом на кінець 3 кварталу 2012 року найбільший обсяг державного боргу по відношенню до ВВП мали такі країни як Греція, Італія, Португалія, Ірландія. Фінансові аналітики говорять про ймовірність погіршення боргової ситуації у Бельгії, Франції та Великобританії, значення показника “debt-to-GDP ratio” перевищує 90%.

Рис. 2.1 Відношення обсягу державного боргу країн ЄС до ВВП станом на кінець 3 кварталу 2012 року

Проте, основна проблема боргової кризи в країнах єврозони не пов’язана з великими обсягами державної заборгованості. Відношення державної заборгованості до ВВП у країнах Євросоюзу в цілому є нижчим, ніж в Англії, США або Японії. Проблема полягає в тому, що країни Євросоюзу фактично не спроможні управляти кризовою ситуацією, що може спричинити значні фінансові втрати.

Основними проблемами країн Європейського союзу, що прямо та опосередковано стали детермінантами боргової кризи, на нашу думку є наступні:

значний рівень диспропорцій рівня економічного розвитку країн-членів ЄС;

погіршення фінансової дисципліни та наростання спекулятивних настроїв (ринок кредитних деривативів CDO, CDS);

“надлегкі” умови кредитування у період 2001-2008 років;

порушення Маастрихтських фіскальних критеріїв, що поєднувалося з маскуванням рівня дефіциту бюджету та обсягів боргових зобов’язань за допомогою складних валютних та кредитних деривативів;

негнучкість монетарної політики Європейського союзу.

Європейська боргова криза мала своїм наслідком погіршення динаміки економічного розвитку України, що спричинено наступними факторами:

наявністю тісних зовнішньоторговельних зв’язків з країнами-членами ЄС;

зниженням офіційного курсу євро до гривні;

наявністю значного обсягу іноземного капіталу у банківській системі України.

Криза в Україні незважаючи на зовнішню подібність умов, не є результатом лише значного рівня боргового навантаження на економіку країни, а спричинена, насамперед, структурними диспропорціями економіки, що виявляється в недостатній розвинутості фінансових ринків, що не дозволяє залучити кошти всередині країни.

Проте з огляду на зростаючу динаміку обсягу внутрішньої та зовнішньої заборгованості України, доцільним є аналіз рівня боргової безпеки України в контексті зростання ризиків настання другої хвилі загальносвітової фінансової кризи.

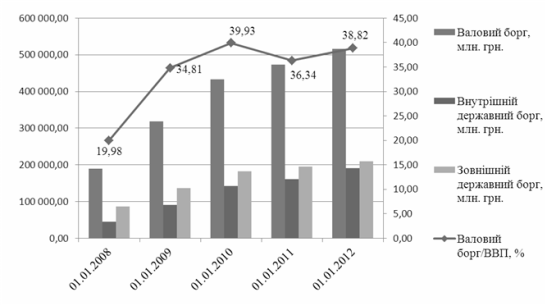

З рисунку 2.2. бачимо, що протягом 2008-2012 років обсяг державного боргу України зріс на 172,17% і станом на кінець 2012 року становив 515510,56 млн. грн. Відношення сукупного обсягу державного боргу до валового внутрішнього продукту згідно із п. 2 статті 18 Бюджетного кодексу України не повинно перевищувати 60%. Протягом 2008-2012 років даний показник подвоївся і на кінець 2012 року досяг значення 38,82%. Слід зазначити, що у світовій практиці відсутні єдині підходи до оцінки рівня боргової безпеки країни. Зокрема нормативним у світовій практиці вважається рівень зовнішнього боргу, що не перевищує 60% ВВП, відповідно до методики Світового банку - 50%, О.Барановський рекомендує дотримання граничного значення у 25%, а А.Ілларіонов - до 30%.

Рис. 2.2 Динаміка складових державного боргу України та показника “debt-to-GDP-ratio” за період 31.12.2008-31.12.2012 рр.

Згідно з Наказом Міністерства економіки України від 02.03.2007р. №60 було розроблено Методику розрахунку рівня економічної безпеки України, де офіційно визначено 5 показників економічної безпеки та їх граничні значення в Україні, серед яких показники боргової безпеки:

) відношення загального обсягу зовнішнього боргу до ВВП;

) рівень зовнішньої заборгованості на 1 особу;

) відношення державного зовнішнього боргу до річного експорту товарів і послуг;

) відношення сукупних платежів з обслуговування зовнішнього боргу до доходів державного бюджету;

Подібні статті по економіці

Управління якістю продукції

В

умовах переходу до ринку успіх кожного конкретного товаровиробника оцінюється

за рівнем ефективності виробництва, зумовленої, насамперед, рівнем задоволення

потреб суспільства з найме ...

Управління товарними запасами

Україна вже тривалий час

знаходиться в стані глибокої економічної кризи. Об’єктивно в таких умовах найбільш вигідні галузі, в яких період

обороту капіталу мінімальний. Торгівля відно ...

Управління доходами торговельного підприємства від операційної діяльності (за матеріалами ТОВ Боярські Ряди, м. Боярка)

Умови

формування ринкових відносин в Україні, що пов’язані з динамічністю зовнішнього

середовища, зниженням купівельної спроможності населення, загостренням

конкурентної боротьби, потре ...